Что нужно делать чтобы открыть ип. Как открыть ИП: полная пошаговая инструкция

Наталья, в этом случае Вам не надо указывать код 74.82 Упаковывание. Вы будете заниматься оптовой торговлей. Оптовая торговля не зависит от объема реализованного товара, а зависит от того кому Вы продаете товар. Если товар продаете конечному потребителю -розничная торговля, если товар продаете ИП или ООО, которые затем его будут продавать, то это оптовая торговля.

Для оптовой торговли попкорном подойдет ОКВЭД:

51.38.29 Оптовая торговля прочими пищевыми продуктами, не включенными в другие группировки

Вам необходимо открыть расчетный счет и получать денежными суммы на отпущенный товар по безналичному расчету. Система налогообложения УСН доходы минус расходы- 15%. На этой системе Вы не являетесь плательщиком НДС, поэтому не можете принимать НДС к зачету. Для Вас лучше не работать с покупателями плательщиками НДС, так как если покупатели будут плательщиками НДС, они будут заинтересованы чтобы Вы им выписывали счета- фактур, для Вас это не выгодно. Если же все Ваши покупатели будут плательщиками НДС, тогда Вам лучше применять ОСНО. Но это более затратная система налогообложения, как в количестве налогов, так и в количестве документации.

Для розничной торговли чтобы избежать применение кассового аппарата можно выбрать ПСН или ЕНВД. Но если Вы будете торговать продукцией собственного производства, то ЕНВД применять нельзя.Просчитайте, что Вам более выгодно. На УСН при рознице кассовый аппарат необходим, кроме случаев:

-продажи газет и журналов, (если выручка от них больше 50% от валовой);

-продажи ценных бумаг, лотерейных билетов; продажи проездных билетов и талонов для проезда в транспорте;

обеспечения питанием учащихся и работников школ;

-торговли на рынках, ярмарках, в выставочных комплексах;

разносной мелкорозничной торговли продовольственными и непродовольственными товарами;

-торговли в киосках мороженым и безалкогольными напитками;

-торговли из цистерн пивом, квасом, молоком, растительным маслом, живой рыбой, керосином, а также овощами и бахчевыми культурами;

-приема от населения стеклопосуды и утильсырья, кроме металлолома;

-реализации предметов религиозного культа и религиозной литературы, плюс все услуги;

-аптечные организации, находящиеся в фельдшерских и фельдшерско-акушерских пунктах, расположенных в сельских поселениях.

Вы можете совмещать УСН и ЕНВД, УСН и ПСН, по разным видам деятельности.

Для розничной торговли можно выбрать:

в зависимости от того где будете торговать

52.62 Розничная торговля в палатках и на рынках

52.63 Прочая розничная торговля вне магазинов

Если будете торговать в магазине, то в зависимости от того, чем будете торговать

52.27.39 Розничная торговля прочими пищевыми продуктами, не включенными в другие группировки

Наверняка многие хотя бы раз задумывались о том, что хочется создать свой бизнес, заниматься предпринимательством в своё удовольствие и на благо. Наиболее простой, и в тоже время полноценный вариант — регистрация физического лица в качестве Индивидуального предпринимателя.

Но здесь Вам нужно чётко отдавать отчёт в том, что став Индивидуальным предпринимателем, Вы не приобретаете статус юридического лица, а только получаете право заниматься .

К сожалению многие не до конца понимают разницы, полагая, что получив статус ИП, приобретается возможность позиционирования себя юридическим лицом.

Не стоит заблуждаться по этому вопросу, а поможет разобраться в таких юридических тонкостях информационный материал , в котором простым языком объясняюся такие непростые для восприятия моменты. Из него Вы узнаете, когда физическое лицо — индивидуальный предприниматель может одновременно представлять юридическое лицо. Обязательно прочитайте статью, так как после этого у Вас возможно возникнут другие мысли, в том числе по своей регистрации в качестве ИП.

Всего несколько шагов отделяет от начала осуществления предпринимательства. Главный из них — прохождение официальной процедуры регистрации в уполномоченном регистрирующем органе — Федеральной налоговой службе. Эту процедуру пройти довольно просто, если будете следовать нашей инструкции, которая подробно опишет каждый этап.

Тем ни менее можно поручить сделать всю необходимую работу тем, кто на этом специализируется и знает все тонкости, которые обеспечат успешную регистрацию.

ЭТАПЫ ПОДГОТОВКИ К ПРОХОЖДЕНИЮ РЕГИСТРАЦИИ.

- Определение налогового органа, в котором будет осуществляться регистрация ИП (уполномоченный налоговый орган выбирается в соответствии с адресом постоянного проживания (регистрации), либо временного проживания (временная регистрация в случае отсутствия на территории Российской Федерации постоянного места жительства).

Выше перечислены основные этапы подготовки к прохождению регистрации. А сейчас рассмотрим каждый из этапов по отдельности для получения более полной и исчерпывающей информации.

1. ДОКУМЕНТЫ ДЛЯ РЕГИСТРАЦИИ.

Для начала Вам необходимо определиться со следующими моментами и удостовериться в наличии необходимых документов:

ОСНОВНОЙ ПЕРЕЧЕНЬ ДОКУМЕНТОВ ДЛЯ ОСУЩЕСТВЛЕНИЯ РЕГИСТРАЦИИ В КАЧЕСТВЕ ИП. |

|

|

Вид документа |

Для чего нужен |

|

Паспорт гражданина Российской Федерации |

Данный документ является основным для удостоверения личности. ВАЖНО: Без паспорта гражданина РФ с проставленным штампом с адресом регистрации по месту жительства, либо Свидетельства о временной регистрации по месту пребывания в случае отсутствия постоянного места жительства, никакие регистрационные действия проводиться не будут. В случае отсутствия паспорта по какой-либо причине для начала необходимо его получить в структурах Управления по вопросам миграции МВД России. |

|

Свидетельство о постановке физического лица на учёт в налоговом органе (свидетельство ИНН) |

Данный документ необходим для персональной идентификации налогоплательщика. ВАЖНО: отсутствие Свидетельства ИНН не является препятствием для регистрационных действий. В этом случае в процессе регистрации осуществляется одновременная постановка физического лица на налоговый учёт, ему присваивается ИНН и выдаётся Свидетельство вместе с другими документами в самом конце исполнения государственной услуги. |

|

СНИЛС (страховой номер индивидуального лицевого счета в системе государственного пенсионного страхования) |

Необходим для его учёта в Пенсионном фонде и «привязки» в процессе регистрации в качестве Страхователя. ВАЖНО: Регистрационный номер Страхователя и СНИЛС — это разные документы и реквизиты. СНИЛС — исключительный документ физического лица, а присваиваемый Пенсионным фондом номер — для учёта в качестве страхователя. |

|

Заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя |

ВАЖНО: Это основной документ, подтверждающий Ваше желание зарегистрировать свою предпринимательскую деятельность в соответствие с действующим законодательством Российской Федерации. |

|

Квитанция, подтверждающая оплату государственной пошлины |

ВАЖНО: Без оплаченной государственной пошлины регистрационные действия проводиться не будут. Оплата госпошлины свидетельствует о выполнение Вами положений Налогового кодекса с целью совершения уполномоченным регистрационным органом всех необходимых действий. |

|

Уведомление о переходе на упрощенную систему налогообложения (в случае необходимости и желания сделать это одновременно с регистрацией) |

ОБРАТИТЕ ВНИМАНИЕ: Данное уведомление может быть подано одновременно с регистрацией ИП, а так же в течение 30 календарных дней с даты постановки на учёт в налоговом органе. |

При казалось бы самом простом этапе — сборе необходимых документов, могут возникать проблемы. В этом материале мы постарались максимально доступно рассказать об этом действии с образцами документов. Советует обязательно ознакомиться.

2. ВЫБОР РЕГИСТРИРУЮЩЕГО ОРГАНА.

В соответствии с действующим законодательством, регистрация физического лица в качестве индивидуального предпринимателя производится исключительно по тому региону или субъекту Российской Федерации, где физическое лицо имеет постоянное место жительства.

В случае отсутствия у гражданина РФ постоянного места жительства на территории Российской Федерации, регистрация может быть проведена по тому субъекту, который указан в Свидетельстве о регистрации по месту пребывания.

Обратите внимание, что уполномоченный налоговый орган, отвечающий за регистрацию в качестве ИП, может отличаться от налогового органа, в котором физическое лицо стоит на налоговом учёте, либо будет поставлено на учёт вместе с регистрацией в качестве ИП.

Например, Вы относитесь к ИФНС № 22 г. Москвы, но если захотите регистрироваться, то уполномоченный налоговый орган — это ИФНС № 46 г. Москвы.

Для определения, какой уполномоченный налоговый орган занимается регистрацией, необходимо воспользоваться сервисом на официальном сайте ФНС. Там необходимо ввести свой адрес проживания и система выдаст информацию об уполномоченном органе.

Мы не можем оставить Вас один на один с таким немаловажным этапом, как выбор регистрирующего органа, потому что от правильности прохождения зависит не только успешность процедуры в целом, а еще и финансовая составляющая, так как в случае отказа в регистрации государственная пошлина не возвращается.

Заявление оформляется с помощью распечатанной формы в PDF

Заполнение бланка с помощью программных средств не предусмотрено. Бланк нужно распечатать и самостоятельно заполнить шариковой ручкой печатными буквами без исправлений. Более подробная информация будет предоставлена в специальной статье о порядке оформления заявления.

Заявление оформляется с помощью официального сервиса ФНС

Пожалуй это самый оптимальный и удобный способ оформления, который позволит Вам облегчить процедуру подготовки и исключить досадные ошибки. О данном сервисе будет рассказано в специальной статье, посвященной способам подачи документов для государственной регистрации. А сам сервис подачи заявки работает круглосуточно, когда Вы перейдете по этой ссылке .

ВАЖНО: В зависимости от способа подачи документов на регистрацию, бланк заявления подписывается заранее или же непосредственно во время приёма в присутствии сотрудника ФНС.

Вы уже наверное поняли, что этот этап является одним из самых важных, от успеха выполнения которого в основном и зависит исход процедуры регистрации.

Наши специалисты решили сделать этот этап понятным, поэтому подготовили полноценную инструкцию по заполнению, но написанную на понятном каждому языке с иллюстрациями и пояснениями.

В ней Вы найдёте все необходимое для успешного оформления заявления о регистрации в качестве ИП.

5. ОПЛАТА ГОСУДАРСТВЕННОЙ ПОШЛИНЫ ЗА РЕГИСТРАЦИЮ ИП.

Для того, чтобы инициировать процедуру государственной регистрации физического лица в качестве индивидуального предпринимателя необходимо произвести оплату государственной пошлины.

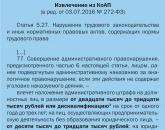

В соответствие с подпунктом 6 пункта 1 статьи 333.33 Налогового кодекса Российской Федерации государственная пошлина за регистрацию физического лица в качестве индивидуального предпринимателя составляет 800 рублей .

О порядке уплаты пошлины будет рассказано в отдельной статье .

Тем ни менее стоит отметить, что пошлину можно оплатить как наличным, так и безналичным путём.

Для оплаты наличными необходимо сначала сформировать квитанцию с помощью сервиса ФНС , а так же можно заполнить бланк платёжного документа для его оплаты через Сбербанк.

Тем ни менее более предпочтительный способ оплаты с помощью сервиса, так как там Вы точно не ошибётесь в реквизитах, и платёж будет направлен по месту назначения.

ВАЖНО: Обратите внимание, что в реквизитах платежа общим является только код бюджетной классификации (КБК) — 18210807010011000110 (при подаче документов непосредственно в ФНС) и 18210807010018000110 (при подаче документов через Многофункциональные центры предоставления государственных услуг, где предусмотрены услуги, относящиеся к ФНС).

Все остальные реквизиты подставляются с учётом региона, в котором осуществляется регистрация.

Подробная информация о порядке уплаты государственной пошлины доступна в специальном информационном материале.

Из этого короткого материала Вы смогли лишь понять, что размер государственной пошлины составляет 800 рублей, а так же существует два кода бюджетной классификации за регистрационные действия. Так же вкратце Вы поняли, как эту пошлину оплатить.

Но мы настроены так, чтобы наш портал максимально помогал в решении вопросов, а поэтому про этап оплаты пошлины мы создали полноценный материал, который поможет Вам все правильно сделать, а главное определиться, каким способом это действие лучше сделать.

Данный материал доступен по этой ссылке , пользуйтесь и оплачивайте правильно и без проблем.

6. ВЫБОР СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ.

Очень важным моментом при регистрации бизнеса определиться с системой налогообложения. Дело в том, что по умолчанию всем устанавливается так называемая общая система налогообложения, но далеко не всегда она необходима. Так зачем же взваливать на себя повышенные обязательства, дополнительную отчетность и другие не самые приятные моменты.

Для начала хотя бы проанализируйте для самого себя, какой вид деятельности для Вас приоритетный, какие планируете обороты, промониторьте рынок предполагаемого направления деятельности. Конечно же нужно понимать, какие будут доходы и расходы, сколько будет работать сотрудников, или их вовсе не будет.

После этого Вы сможете выбрать себе наиболее выгодную систему налогообложения. Более подробно о каждой системе мы расскажем в отдельной статье, но ниже приведем основные моменты для помощи в определении системы налогообложения.

ВАЖНО: Обратите внимание, что переход на УСН и ЕСХН при первичной регистрации возможен лишь в течение 30 календарных дней с момента регистрации ИП. В этой связи законодательством предусмотрена одновременная подача уведомления о переходе на специальную систему налогообложения вместе с основным пакетом документов для регистрации.

Не забудьте, что, начиная с 31-го дня после регистрации Вы сможете перейти на другую систему налогообложения только в следующем налоговом периоде. Не опоздайте!

СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ И ИХ ОСОБЕННОСТЬ. |

|

ОБЩАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯОБРАТИТЕ ВНИМАНИЕ: В некоторых случаях ИП, применяющие ОСНО, могут быть плательщиками и ЕСХН. |

|

|

Сокращенное наименование вида налогообложения — ОСНО. Данная система налогообложения является основной, и она устанавливается по умолчанию при регистрации ИП. Так же на эту систему необходимо вернуться в случае прекращения права пользования другой системой налогообложения. Безусловно эта система самая сложная, связана с уплатой множества налогов, ведения и сдачи большого количества отчетности. При данной системе необходимо уплачивать:

Помимо этих налогов существуют обязательные платежи в Пенсионный фонд, Фонд обязательного медицинского страхования, а так же при наличии работников в другие фонды, в том числе все необходимые отчисления и налоги на каждого работника. Отчетность у ИП с ОСНО тоже внушительная. Вот некоторые из отчетов:

Данный режим налогообложения необходим в случае:

В остальных случаях целесеобразно выбирать специальный режим налогообложения. |

|

УПРОЩЁННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ |

|

|

Сокращенное название данного специального режима налогообложения — УСН. Пожалуй для начала предпринимательской деятельности, если конечно Ваш бизнес не предполагает, что Вы должны являться плательщиками НДС, численность Ваших сотрудников больше 100 человек, лучше применить данный налоговый режим. ВАЖНО: Как только Ваш уровень дохода станет более 60 миллионов рублей, количество сотрудников превысит 100 человек и остаточная стоимость основных средств станет больше 100 миллионов рублей, Вам необходимо перейти на ОСНО. Для этого даётся 15 календарных дней по окончании отчетного налогового периода, в течение которых необходимо сообщить в свою налоговую инспекцию о таком переходе. Он весьма удобен и предполагает два вида объекта налогообложения:

* на определенные виды экономической деятельности для Индивидуальных предпринимателей, прошедших регистрацию впервые в соответствии с пунктом 4 статьи 346.20 и пунктом 3 статьи 346.50 НК РФ законами субъектов РФ может устанавливаться на определённое время ставка налога до 0% (налоговые каникулы). Кроме того, при данной системе налогообложения можно уменьшить налоги за счет уплаченных обязательных взносов в Пенсионный фонд и Фонд обязательного медицинского страхования. ВАЖНО: При отсутствии работников у ИП, можно уменьшить налоговую базу на 100% суммы уплаченных взносов, а при наличии работников — на 50% за себя и соответственно на 50% за каждого работника. Очень удобно, что налоговая отчетность практически минимальная:

ВАЖНО: При использовании УСН, Вы сможете при желании использовать на часть видов экономической деятельности Патентную систему (ПС), где это более выгодно. |

|

ЕДИНЫЙ НАЛОГ НА ВМЕНЁННЫЙ ДОХОД |

|

|

Сокращенное официальное название данного вида налогообложения — ЕНВД. Пожалуй эта ситема наиболее интересная после Упрощенной. Дело в том, что основной изюминкой данной системы налогообложения является фиксированный налог, который зависит от того, какой размер и на какие виды деятельности его введут местные органы власти. ВАЖНО: Каждый субъект Российской Федерации вправе устанавливать свой список попадающих под вменённый доход видов деятельности. Поэтому в случае выбора именно этой системы, стоит заранее уточнить про список. ВАЖНО: ИП вправе при работе по основной системе налогообложения на часть видов деятельности, попадающих в список, использовать исчисление по ЕНВД. Данная система просто незаменима для предпринимателей, которые оказывают бытовые услуги, занимаются розничной торговлей и общественным питанием. Единый налог на вмененный доход (ЕНВД) — это ни что иное, как сбор, величина которого никак не зависит от фактической прибыли организации. Его величина «вменяется» государством, исходя из определенных расчетных показателей. Данная система нацелена на эффективную собираемость налогов с тех видов деятельности, где довольно сложно проконтролировать оборот средств. Примерный перечень видов деятельности, на которые может быть применена система вмененного дохода:

Как уже писалось выше, данный список не исчерпывающий. Полный перечень видов деятельности, в отношении которых применяется ЕНВД можно посмотреть в ст. 346.26 Налогового кодекса. ВАЖНО: При вменённой системе налогообложения установленный налог Вам необходимо платить даже, если у Вас полностью отсутствует прибыль и обороты. Так называемую «нулевая отчётность» в данном случае не освободит от уплаты налога. Ставка единого налога на вменённый доход составляет 15% * * В соответствие с п. 2 статьи 346.31 с 01 октября 2015 года региональным властям предоставлено право устанавливать пониженную ставку вменённого налога с 7,5% до 15% в зависимости от вида деятельности. При системе ЕНВД помимо самого вменённого налога уплачиваются обязательные взносы в ПФР и ФФОМС. ВАЖНО: При ЕНВД налоговую базу можно снизить на сумму обязательных платежей в следующем порядке:

Индивидуальный предприниматель в качестве отчетности предоставляет Декларацию по ЕНВД. Так же могут потребовать в простой письменной форме книгу учёта физических показателей. Однако это законодательно не регулируется. ОБРАТИТЕ ВНИМАНИЕ: Индивидуальный предприниматель, использующий ЕНВД, вправе использовать одновременно и другие виды налогового режима. ВАЖНО: Если предприниматель использует несколько режимов налогообложения, а так же разные виды деятельности, попадающие под режим ЕНВД, обязан вести раздельный учёт по таким видам деятельности. |

|

ЕДИНЫЙ СЕЛЬСКОХОЗЯЙСТВЕННЫЙ НАЛОГ |

|

|

Сокращенно этот вид налогообложения называют — ЕСХН. Сразу стоит отметить, что данный специальный режим налогообложения введён исключительно для производителей сельскохозяйственной продукции. ВАЖНО: Индивидуальные предприниматели, которые не производят сельскохозяйственную продукцию, а только занимаются её первичной переработкой или последующей промышленной переработкой, применят Единый сельскохозяйственный налог не имеют права!. Законодатель в Налоговом кодексе чётко определил, что относится к продукции в целях применения ЕСХН. Это пункт 3 статьи 346.2, а кого можно отнести к производителям, в пунктах 2.1 и 2.2. статьи 346.2. В целях налогообложения к сельскохозяйственной продукции относится: продукция растениеводства; сельского и лесного хозяйства; животноводства; продукция, полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов. ОБРАТИТЕ ВНИМАНИЕ: Условием перехода или установки данного специального налогвоого режима является такое обстоятельство, что доход от сельскохозяйственной деятельности должен составлять больше 70% от общего уровня. Ставка единого сельскохозяйственного налога составляет — 6% . Налоговая база формируется по системе СУММА ДОХОДОВ МИНУС РАСХОДЫ, УМНОЖЕННАЯ НА ПРОЦЕНТНУЮ СТАВКУ . Отчетность по данной системе налогообложения состоит из:

Дополнительные льготы (уменьшение налоговой базы за счет обязательных взносов в ПФР и ФФОМС не предусмотрены. |

|

ПАТЕНТНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ |

|

|

Для краткости наименования применяется сокращение — ПСН. Патентная система налогообложения — это специальный режим, при котором Индивидуальный предприниматель покупает так называемый патент на срок от одного месяца до одного года на определённый вид предпринимательской деятельности. Патентная система может быть применена под следующие виды предпринимательской деятельности:

ОБРАТИТЕ ВНИМАНИЕ: Этот список на данный момент (04.11.2016 г.) является исчерпывающим. Таким образом, если у Вас имеются помимо попадающих под список другие виды деятельности, то на них Вам необходимо подобрать другую систему налогообложения. Приобретение патента даёт право применить данный налоговый режим к определенному виду предпринимательской деятельности при условии, что это вид деятельности входит в список видов деятельности, на которых применение ПСН допускается. ВАЖНО: Если у индивидуального предпринимателя помимо его в штате больше 15 наёмных работников по всем видам предпринимательской деятельности, он не вправе использовать ПСН. ВНИМАНИЕ: В случае, если у Вас несколько видов предпринимательской деятельности, дающих право на применение ПСН, то патент необходимо приобретать на каждый вид такой деятельности. Налоговая ставка при патентной системе налогообложения составляет от 0% * до 6% . * Пониженная процентная ставка устанавливается на определённые виды деятельности для ИП, впервые зарегистрировавшего в рамках Налоговых каникул. Размер налога рассчитывается, как НАЛОГОВАЯ БАЗА УМНОЖЕННАЯ НА НАЛОГОВУЮ СТАВКУ . Налоговая база — это так называемое денежное выражение потенциально возможного к получению индивидуальным предпринимателем годового дохода по виду предпринимательской деятельности, в отношении которого применяется патентная система налогообложения, устанавливаемого на календарный год законом субъекта Российской Федерации. Для перехода на ПСН необходимо подать заявление. В течение 5 дней он будет выдан, либо доведена до сведения причина отказа в выдаче. С этого дня налогоплательщик считается поставленным на налоговый учёт. Отчетность, как таковая у ИП, применяющего ПСН отсутствует, но в обязательном порядке нужно вести Книгу учёта доходов (КУД). Предусмотрены льготы на страховые взносы за работников, а именно: вместо установленных 30% платим только 20%. Исключение составляют такие виды деятельности, как общественное питание, торговля, сдача в аренду. |

Как Вы уже поняли, на данный момент существует один основной и четыре специальных режима налогообложения. Их правильный выбор — оптимизация Ваших финансовых затрат на уплату этих налогов.

Предлагаем в качестве информационной поддержки , раскрывающую основные моменты, характеризующие каждый из налоговых режимов, в том числе с весьма информативной сводной таблицей по режимам.

7. ПРОЦЕДУРА РЕГИСТРАЦИИ В НАЛОГОВОМ ОРГАНЕ.

Ну вот пожалуй все предварительные шаги для совершения основного действия — регистрации в налоговом органе Вы сделали. Теперь настало время приступить к государственной регистрации.

Существует несколько вариантов для прохождения процедуры регистрации:

- Подача всех необходимых документов лично в налоговый орган.

- Подача документов через представителя по нотариальной доверенности.

- Подача документов через многофункциональные центры предоставления государственных услуг лично или через представителя (где эта услуга в МФЦ предусмотрена).

- Подача документов посредством ФГУП Почта России письмом с объявленной ценностью и описью вложения.

- Подача электронной заявки посредством сервиса ФНС . При данном варианте после получения предварительного одобрения привозите все необходимые документы, Вас идентифицируют и тут же окончательно регистрируют и выдают документы. Но об этом ниже.

- Подача электронных документов через электронный бокс. При этом все без исключения документы должны быть заверены усиленной квалифицированной электронной подписью. Для этого необходимо воспользоваться специальным сервисом на официальном портале ФНС.

ОБРАТИТЕ ВНИМАНИЕ: Подача документов лично или через представителя осуществляется не в ту налоговую инспекцию, в которой Вы состоите на налоговом учёте или не состоите, но относитесь по месту жительства, а в уполномоченный налоговый орган соответствующего субъекта РФ, региона и т.п. Узнать, в какой налоговый орган Вам необходимо подавать документы можно, воспользовавшись инструментом на портале ФНС .

Теперь о перечне документов, которые надо подвать для регистрации в налоговом органе.

Предоставляем следующие документы:

- Заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя (1 экземпляр). При подаче лично документ не прошивается, а так же подпись на документе ставится в присутствии должностного лица инспекции, принимающего документы.

В случае подачи документов через представителя, МФЦ или по почте, заявление необходимо прошить, а подпись заверить нотариально .

- Паспорт гражданина РФ оригинал.

В случае подачи по почте, через представителя необходимо сделать копии всех страниц паспорта. По возможности можно их прошить.

ОБРАТИТЕ ВНИМАНИЕ: При подаче документов удалённо или через представителя помимо нотариально заверенной подписи на заявлении о регистрации ИП НЕОБХОДИМО НОТАРИАЛЬНО ЗАВЕРИТЬ КОПИЮ ПАСПОРТА .

- Оплаченная квитанция государственной пошлины.

- Копия свидетельства ИНН (при наличии). Если его нет, то выдадут при регистрации.

- Уведомление о переходе на УСН (2 экземпляра) при желании.

При подаче документов лично или через представителя, Вы или представитель сразу получаете расписку в получении документов с их перечнем, а так же датой, в которую необходимо приехать забрать готовые документы.

С более подробной информацией о подаче документов для регистрации Вы сможете ознакомиться в информационном материале , размещённом на портале для Вас.

8. ПОЛУЧЕНИЕ ДОКУМЕНТОВ, ПОДТВЕРЖДАЮЩИХ РЕГИСТРАЦИЮ В КАЧЕСТВЕ ИП.

Итак, все процедуры по регистрации пройдены, принято положительное решение о регистрации. Какие же документы Вам выдаются?

Регистрирующий орган (налоговая инспекция) выдаёт следующие документы:

|

Свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя |

|

|

Свидетельство о постановке на учёт в налоговом органе |

Образец Свидетельства о присвоении ИНН Образец Листа записи в ЕГРИП последний лист |

|

Заверенный экземпляр уведомления о переходе на УСН (при наличии такого уведомления) |

Как Вы понимаете, решение о проведении регистрации — это всего лишь юридически значимое действие, в результате которогго Вы получите вышеуказанные документы, но…

Могут быть причины, по которым Вам может быть отказано в регистрации, а так же Вы должны иметь представление, какие существуют варианты получения готовых документов.

Не нужно никуда бегать и что-то дополнительно искать, когда мы уже обо всём позаботились и написали инструктивный материал , раскрывающий довольно важные моменты. Прочитав эту статью, Вы сможете понять некоторые аспекты, действующие в процессе регистрации в качестве ИП.

9. РЕГИСТРАЦИЯ В ФОНДАХ.

Стоит отметить, что данное действие необходимо только в случае, если Вы, как индивидуальный предприниматель, собираетесь на условиях трудового договора или гражданско-правового договора нанимать сотрудников или исполнителей.

В этом случае в течение 30 календарных дней для Пенсионного фонда (ПФР) и 10 календарных дней для Фонда социального страхования (ФСС) Вы должны встать на учёт в качестве Работодателя.

ОБРАТИТЕ ВНИМАНИЕ: За нарушение установленного законодательством срока постановки на учёт грозит существенный штраф — 5000 рублей . Если срок постановки на учёт нарушен более, чем на 90 дней, то штраф уже — 10000 рублей .

Первоначальная постановка на учёт в ПФР и ФФОМС в качестве Страхователя происходит автоматически на основании данных, отправленных в Пенсионный фонд.

Таким образом, обязанность по первичной регистрации ИП в качестве Страхователя в ПФР берёт на себя регистрирующий налоговый орган.

Так же после регистрации в качестве Индивидуального предпринимателя в Федеральную службу государственной статистики (РОССТАТ) направляются сведения из регистрирующего налогового органа, на основании которых формируются коды статистики, которые используются для федерального статистического наблюдения.

Основным персональным кодом является -ОБЩЕРОССИЙСКИЙ КЛАССИФИКАТОР ПРЕДПРИЯТИЙ И ОРГАНИЗАЦИЙ (ОКПО). Остальные коды подтверждают принадлежность к муниципальному образованию, организационно-правовой форме и т.п.)

Для получения уведомления о регистрации в Пенсионном фонде необходимо лично явиться в соответствующее подразделение Фонда. Однако, если Вам достаточно иметь регистрационный номер, Вы его увидете в Выписке из Единого государственного реестра индивидуальных предпринимателей.

Для получения кодов статистики необходимо подъехать в территориальный отдел Росстата, либо воспользоваться электронным сервисом , позволяющим сформировать и распечатать уведомление.

|

Уведомление о регистрации в Пенсионном фонде (ПФР) |

|

|

Уведомление о присвоении кодов статистики (РОССТАТ) |

Бывают разные ситуации, например, у Вас родился ребёнок, либо Вы заболели. В случае, если Вы являетесь Работником, пособия выплачивает Работодатель. Что же делать, если Вы Индивидуальный предприниматель?

В соответствии с действующим законодательством Вы вправе на добровольной основе вступить в правоотношения с Фондом социального страхования. Годовой взнос в ФСС в соответствие с ч. 1.1 ст. 58.2 Федерального закона от 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» составляет 2,9% в месяц. Для ИП, добровольно вступивший в правоотношения с ФСС уплачивает взнос, равный МРОТ*2,9% в месяц.

Таким образом, учитывая, что на начало 2016 года МРОТ составлял 5204 рубля, размер взносов составляет 6204*2,9%*12=2159 руб.

Вы уже догадались, что с регистрацией в налоговом органе все только начинается, потому что возникает обязанность встать на учёт в фондах и организациях.

Более подробную информацию Вы сможете получить из материала «Регистрация в фондах и других необходимых организациях» , который будет интересен и познавателен.

10. ОТКРЫТИЕ РАСЧЕТНОГО СЧЕТА, ИЗГОТОВЛЕНИЕ ПЕЧАТИ.

Эти действия в большинстве случаев являются необязательными. Однако при этом есть некоторые моменты, о которых не стоит забывать.

Речь идёт о применении контрольно-кассовых мащин (ККМ).

ККМ может применяться, а так же не применяться.

Если Вы в качестве системы налогообложения работаете на «вменёнке» или патенте, то ККМ можно не использовать, но по первому требованию клиента необходимо выдать документы, подтверждающие приём наличных денежных средств за что-либо. Это может быть товарный чек, расходный кассовый ордер или бланк строгой отчетности.

При любой системе налогообложения в случае, если Вы оказываете какие-либо услуги, определенные Общероссийским классификатором услуг населению (ОКУН), Вы обязаны на каждый случай оказания услуг выдавать клиенту бланк строгой отчетности, подтверждающий оплату услуг.Обязательное применение ИП ККМ необходимо только по тем видам деятельности, где об этом чётко сказано. В остальных случаях использовать или не использовать ККМ относится на усмотрение ИП.

На 100% разрешается не использовать ККМ ИП, зарегистрированным в качестве:

- адвоката;

- нотариуса.

Как правило открывать расчетный счет и иметь печать в большинстве случаев необязательно. Однако следует иметь ввиду, что иногда открытие расчетного счета необходимо. Существует несколько обстоятельств:

- деятельность ИП связана с обслуживанием банковских карт клиентов (приём платежей за товары и услуги с помощью эквайринга, подключение к системе моментального кредитования и т.п.);

- для оплаты в безналичной форме обязательных платежей (страховые взносы, налоги и т.п.);

- если деятельность ИП предполагает, что в рамках одного договора необходимо совершать переводные операции более 100000 рублей.

В соответствие с действующим законодательством не разрешается проводить наличные расчеты при сумме более 100000 рублей.

- если у ИП установлен кассовый лимит, т.е. та сумма денежных средств, которая оказалась выше установленной должна быть сдана в банк для зачисления на расчетный счет.

ВАЖНО: С 2014 года у индивидуальных предпринимателей сняли обязанность устанавливать кассовый лимит.

В остальных случаях специальный расчетный счет для ИП можно не открывать.

ВНИМАНИЕ: Внимательно читайте договор с банком, в котором у Вас открыт счет, как физического лица. Если в договоре отсутствует пункт о том, что данный счёт не может быть использован в целях предпринимательской деятельности, то можно им пользоваться без проблем. В противном случае может возникнуть ответственность, которая прописана в договоре банковского счета.

Существует вероятность того, что денежные средства, поступающие на расчетный счет физического лица, являющегося индивидуальным предпринимателем, ФНС могут быть восприняты, как доходы физического лица, и они могут попасть под обложение НДФЛ 13%.

Индивидуальный предприниматель не обязан иметь печать со своим наименованием и реквизитами за исключением случаев, когда этот атрибут является необходимым и обязательным, влияющим непосредственно на деятельность ИП.

В обязательном порядке печать обязательна у индивидуальных предпринимателей, зарегистрированных в качестве нотариусов.

Доолнительную информацию по этому этапу можно получить из памятки , которую мы составили максимально доступной для понимания и восприятия.

Для того, чтобы зарегистрироваться в качестве ИП, нужно отправить в налоговую инспекцию пакет документов, который включает:

Заявление по форме Р21001 – 1 экземпляр.

Квитанцию об оплате госпошлины – 1 экземпляр.

Копия удостоверяющего личность документа (паспорта) – 1 копия.

Если вы планируете работать по упрощенной системе налогообложения, то можете вместе с этими документами сразу подать уведомление на применение УСН в двух экземплярах.

В течение 3 рабочих дней после получения документов налоговая инспекция зарегистрирует вас в качестве ИП или откажет, если будут причины или документы будут заполнены с ошибками. После регистрации инспекция выдаст новоиспеченному ИП уведомление о постановке на учет физического лица в налоговом органе и выписку из Единого госреестра индивидуальных предпринимателей. Свидетельство о регистрации ИП на бланке налоговой с 2017 года не выдается.

Способы отправки документов

Есть несколько вариантов:

Личный визит в налоговую инспекцию. Вы относите документы в налоговую инспекцию по месту прописки, и забираете готовые документы там же. В этом случае ваши затраты ограничатся госпошлиной 800 рублей.

Почта. Вы отправляете документы в адрес налоговой инспекции заказным письмом с описью вложения. Регистрационный пакет документов придет вам также по почте. Перед отправкой документов вам нужно будет заверить каждый из них у нотариуса, а это дополнительные траты помимо госпошлины.

Отправка через представителя. Документы сдаете не вы, а представитель, который действует от вашего имени по доверенности. В этом случае заявление Р21001 и копию паспорта нужно заверить у нотариуса. Забрать документы из налоговой инспекции вы можете сами или также через представителя.

Регистрация ИП онлайн. Такой вариант – спасение для тех, кто фактически проживает и планирует вести бизнес далеко от места постоянной регистрации, а значит лично явиться в налоговую не может.

Регистрация ИП онлайн через сайт ФНС

Вы подаете все документы через сайт ФНС в электронном виде, таким же образом получаете документы из налоговой инспекции. Лично идти в ИФНС в этом случае не нужно. Но этот вариант доступен только тем, у кого есть электронная подпись, т.к. документы при отправке нужно заверить ЭЦП. Если электронной подписи нет, нужно предварительно обратиться за ее оформлением в специализированную организацию, и заплатить за это по тарифам организации (примерно 1 000 рублей).

Чтобы не выпускать собственную ЭЦП, будущий ИП может обратиться к нотариусу, чтобы он за плату заверил документы своей ЭЦП – такое право у нотариусов есть. Регистрационные документы в этом случае тоже придут нотариусу в электронном виде.

Обратите внимание – на сайте ФНС есть две опции:

«Подача электронных документов на государственную регистрацию юридических лиц и индивидуальных предпринимателей». Если у вас есть электронная подпись и вы хотите открыть ИП онлайн без личного визита в налоговую инспекцию, нужно выбрать именно этот вариант. Вам нужно будет загрузить сканы паспорта, квитанции об оплате, заявления Р21001, и отправить их, заверив ЭЦП.

«Подача заявки на государственную регистрацию индивидуальных предпринимателей и юридических лиц». Этот вариант – не регистрация ИП онлайн

. Так вы можете только заполнить и отправить форму Р21001, то есть заявить о своем намерении зарегистрироваться в качестве ИП. Но это не освободит вас от необходимости лично явиться в налоговую инспекцию с документами для удостоверения личности. Причем прежде чем отправить такое заявление через сервис ФНС, нужно будет оплатить госпошлину в банке или прямо на сайте ФНС. Без этого отправить заявку через сайт ФНС не получится.

Отправив заявку, вы получите уведомление из регистрирующего органа с приглашением обратиться в налоговый орган в течение 3-х дней. Если в указанные три дня вы не явитесь в ИФНС, ваше заявление будет аннулировано, и придется подавать новое.

Заполнение заявления по форме Р21001

Все требования к заполнению содержатся в Приложении №20 к Приказу ФНС России №ММВ-7-6/25@ от 25.01.2012г. Нужно придерживаться их, чтобы не допустить ошибок и не получить отказ в регистрации.

Воспользуйтесь бесплатным сервисом подготовки документов «Моё дело», чтобы заполнить заявление в соответствии с требованиями.

Бланк состоит из 3 листов с приложениями приложений А и Б.

Российские граждане заполняют первые две страницы и оба приложения. Третий лист предназначен только для иностранных граждан и лиц без гражданства, остальные его пропускают. В нем указывают данные о документе, подтверждающем право иностранных граждан и лиц без гражданства проживать на территории РФ.

Персональные данные будущего предпринимателя на страницах 1 и 2 необходимо вписывать строго в соответствии с паспортными данными.

В приложении А нужно указать основной код вида деятельности и несколько дополнительных, которыми планирует заняться ИП. При выборе кодов необходимо руководствоваться Общероссийским классификатором видов экономической деятельности ОК 029-2014 (КДЕС Ред.2).

Если кодов много и одного листа А не хватает, возьмите еще один, но код основного вида деятельности повторно на нем не указывайте. И не стремитесь указать как можно больше дополнительных кодов «про запас». Укажите те, которыми вы действительно планируете заниматься, а новые сможете добавить в любой момент.

Имейте в виду, что от того, какой вид деятельности вы укажете в качестве основного, будет зависеть ставка по страхованию от несчастных случаев на производстве, если будете нанимать работников в штат.

Приложение Б содержит контактные данные заявителя и подтверждение достоверности предоставленной информации.

Оформление регистрационных документов ИП в сервисе «Моё дело»

С помощью бесплатного мастера подготовки документов вы быстро и без ошибок оформите документы для регистрации ИП. Для этого нужно только зарегистрироваться в сервисе.

Как это работает?

Вы вводите на сайте свои данные в форму. Система содержит элементы контроля данных и дает подсказки.

Сервис автоматически заполняет документы и формирует их в машиночитаемом виде с двухмерным штрих-кодом. Документы проходят проверку по официальным справочникам ФНС.

Вы распечатываете заявление, квитанцию на оплату госпошлины и уведомление на применение УСН (при необходимости), и направляете их в налоговую инспекцию удобным способом.

Когда налоговая инспекция выдаст вам итоговые документы, возвращайтесь к нам, чтобы вести бухгалтерию ИП без хлопот. Наш сервис поможет вам рассчитать налоги и взносы, сформировать документы на оплату, заполнить отчеты и отправить их в контролирующие органы в электронном виде.

Вам также может

быть полезно:

Интернет-бухгалтерия

Как вести бухгалтерию ИП самостоятельно? С чего начать и как не допустить штрафов.

Аутсорсинг

Полное ведение бухгалтерского, налогового и кадрового учёта.

Включая финансовые риски.

От 3 500 руб. в мес.

- Шаг №1. Заполняем заявление, выбираем коды ОКВЭД и оплачиваем госпошлину

- Шаг №4. Расчетный счет для ИП

- Шаг №5. Онлайн касса для ИП в 2019 году: кто освобожден и кто обязан ее применять?

- Шаг №6. Изготовление печати ИП

- Преимущества (+):

- Недостатки (−):

- 7. Заключение

Несмотря на все препятствия и разногласия с государством, с каждым годом желающих открыть ИП становится все больше. Ведь каким бы ни был бизнес, прежде всего он должен быть законным. Поэтому ИП либо ООО необходимо зарегистрировать, то есть попасть в Единый государственный реестр индивидуальных предпринимателей или юридических лиц.

В ином случае вы становитесь нарушителем закона, которому полагается целый ряд санкций, в том числе административная и уголовная ответственность. Для того, чтобы сохранить репутацию всем начинающим предпринимателям, мы и решили написать эту статью. Дочитав ее до конца, вы поймете, как Как открыть ИП самостоятельно в 2019 году - пошаговая инструкция четко и последовательно укажет, что нужно сделать. Здесь вы также найдете список всех необходимых документов для регистрации ИП.

Официальный статус ИП открывает перед вами широкий горизонт возможностей. Так при определении организационно-правовой формы для своей будущей фирмы выбор в пользу ИП даст больше преимуществ. Процесс обретения законного статуса вашего бизнеса проще, да и государственная пошлина за регистрацию меньше. К тому же владельцы ИП имеют возможность пользоваться облегченной системой уплаты налогов, ведения и подачи отчетности, что не может не радовать начинающих бизнесменов.

Открыть ИП вы можете самостоятельно, потратив какое-то время и получив ценный опыт. Вместе с тем существуют сервисы, которые значительно облегчают регистрацию ИП и в дальнейшем - ведение бухгалтерской отчетности.

Если вы ещё думаете, что выбрать: ООО или ИП, и не знаете, чем отличаются эти две организационно-правовые формы бизнеса, читайте в этой .

Итак, из данной статьи вы узнаете:

- Всё про регистрацию ИП в 2019 году - необходимые документы и действия, последние изменения и свежие новости.

- Процесс регистрации ИП + пошаговая инструкция как открыть ИП самостоятельно в 2019 году

Как открыть ИП самостоятельно пошаговая инструкция 2019 год + необходимые документы

1. Кто может быть ИП (индивидуальным предпринимателем)?

Согласно законодательству Российской Федерации стать индивидуальным предпринимателем может как любой дееспособный гражданин РФ, так и лицо без гражданства, достигшее совершеннолетия. Однако в отдельных случаях открыть ИП имеют право и те, кому еще нет 18 лет:

- при наличии письменного согласия родителей (опекунов, усыновителей);

- признанные полностью дееспособными решением суда - в случае, если нет согласия ни родителей, ни опекунов;

- состоящие в официальном браке;

- получившие заключение (официальное) органа опеки о полной дееспособности.

Стать индивидуальным предпринимателем не могут лица, занимающие государственные должности, а также военнослужащие.

Все же в практике встречаются исключения. Однако эти тонкости – совершенно другая тема.

2. Зарегистрировать ИП самостоятельно: можно и не сложно!

Сегодня зарегистрировать ИП можно самостоятельно, пройдя недлинную цепочку шагов. Фокус в том, чтобы быть осведомленным, какие бюджетные и внебюджетные органы ждут уведомления от новоявленного предпринимателя. Если все сделать в сроки и грамотно, можно легко избежать штрафов и административной ответственности.

Так же существует возможность использовать специальные интернет-сервисы. Они могут просить вознаграждение за услуги, но бывают и бесплатными. С их помощью легко и быстро подготавливаются все необходимые документы. Об этом подробно узнаете далее.

Ну и конечно, всегда можно прибегнуть к помощи квалифицированных специалистов. Они за короткие сроки и небольшую сумму быстро и качественно помогут открыть ИП «под ключ».

3. Какие документы необходимы для регистрации ИП?

Если Вы все же решили открывать ИП и собрать весь пакет документов самостоятельно, Вам потребуется:

- Заявление на открытие ИП по форме Р21001;

- Квитанция оплаты госпошлины - сформировать ее можно самому; (пошлина в 2019 году - 800 рублей)

- Индивидуальный номер налогоплательщика (ИНН);

- Копия документа, подтверждающего личность, в данном случае – паспорт;

ИНН (индивидуальный номер налогоплательщика) можно получить в отделении налоговой инспекции по месту прописки (проживания)

4. Как открыть ИП самостоятельно в 2019 году - пошаговая инструкция

На первый взгляд ничего сложного, однако, когда вы начнете погружаться в процесс, возможно, что-то покажется непонятным. Отсюда могут появиться неуверенность и сомнения. Но именно для того, чтобы вы четко и ясно представляли себе алгоритм действий при регистрации ИП, мы написали эту статью. Обо всем по порядку.

Шаг №1. Заполняем заявление, выбираем коды ОКВЭД и оплачиваем госпошлину

Рассмотрим каждый пункт вышеуказанного перечня по отдельности.

Заполнение заявления формы Р21001. Обратите внимание, что в данной форме пять листов, сведения вносятся от руки печатными буквами, либо с компьютера.

Что понадобится для заполнения формы заявления:

- ваш паспорт;

- номер вашего мобильного телефона;

- справочник кодов видов экономической деятельности - ОКВЭД .

Проверяйте правильность введенной информации - при наличии ошибок налоговая инспекция может отклонить ваше заявление!

Выбор кодов ОКВЭД. Скорее всего, вы уже знаете, чем именно вы будете заниматься. На этом этапе вам нужно будет найти код, присвоенный вашему виду деятельности, и указать этот код в заявлении формы Р21001. Вы можете выбрать один основной и несколько дополнительных кодов ОКВЭД.

Например, ваша компания будет продавать косметику в магазине. Вашему виду деятельности присвоен код 47.75 и название “Торговля розничная косметическими и парфюмерными товарами в специализированных магазинах”. Вы должны выбрать именно этот код, чтобы продавать косметику на законных основаниях.

Как выбрать код ОКВЭД, что это такое и где скачать - читайте в .

В форме Р21001 обязательно указываете основной код вида вашей деятельности

Важно! Необходимо определиться хотя бы с одним направлением деятельности предприятия, но их количество закон не ограничивает.

На этой стадии вы можете выбрать себе неограниченное количество кодов ОКВЭД. Однако не стоит усердствовать и набирать их «про запас», особенно на те виды деятельности, которые вы осуществлять не планируете. Помните, что за каждый отдельный выбранный код ОКВЭД вам в последующем предстоит подавать налоговую декларацию!

Обратите внимание! Код ОКВЭД должен состоять не менее чем из четырех знаков.

В случае необходимости лицензирования вида деятельности, следует обратиться в специальные органы власти с заявкой на получение лицензии. Там вам и предоставят ваш код ОКВЭД. О том, какие виды деятельности подлежат лицензированию в 2019 году, читайте здесь .

Оплата гос. пошлины. Регистрация ИП - платная государственная услуга. Вам потребуется сформировать квитанцию с помощью бесплатного налогового сервиса и оплатить через кассу любого банка 800 рублей. Оригинал полученной квитанции вы должны приложить к общему пакету документов.

Шаг №2. Определяем, куда подавать документы

ИП может зарегистрироваться в налоговом органе по месту своей прописки.

В случае, если постоянной регистрации у будущего ИП нет, а есть только временная, он может подать документы в налоговый орган по месту своего пребывания.

Найти «свою» налоговую инспекцию очень просто - поможет бесплатный официальный сервис на сайте Налог.ру. Вам следует лишь ввести свой адрес прописки/пребывания, и сервис «подтянет» нужный налоговый орган.

Итак, заявление на регистрацию вас в качестве ИП заполнено, ксерокопия паспорта (всех страниц с отметками) сделана, гос.пошлина оплачена и корешок квитанции у вас на руках. Что делать дальше?

Не возбраняется и удаленный способ подачи документов - через Почту России заказным письмом с описью вложения или через бесплатный сервис из личного кабинета индивидуального предпринимателя.

Через 3 рабочих дня с момента принятия налоговой инспекцией ваших документов вы можете забрать Лист записи ЕГРИП. Это будет основной документ, подтверждающий ваш статус индивидуального предпринимателя.

Внимание! Нововведение: Лист записи ЕГРИП выдается взамен свидетельства ОГРН с 01 января 2017г.

По вашему желанию, налоговики могут выслать вам этот документ почтовым отправлением.

Отказ в регистрации

Если все документы у вас в полном порядке, об отказе можно не волноваться.

Однако следующих случаях есть вероятность столкнуться с этой проблемой:

- при отсутствии какого-либо необходимого документа;

- при наличии опечаток в заявлении либо недостоверности указанных данных;

- если кандидат в предприниматели был признан банкротом менее 5 лет назад;

- если имеется действующий судебный запрет на предпринимательскую деятельность.

Зная об этих подводных камнях, предпринимателю в большинстве случаев несложно обойти их стороной.

Шаг №3. Выбираем систему налогообложения

Один из ключевых аспектов успешного бизнеса - в правильно выбранной системе налогообложения. Чтобы перейти на оптимальный режим уплаты налогов, нужно знать основные параметры и условия применения каждого из них.

На сегодняшний день доступны 5 режимов налогообложения:

1. Общий режим или ОСН назначается по умолчанию. То есть, если вы в течение 30 дней с момента получения Листа записи ЕГРИП не предприняли более никаких действий, то ФНС автоматически ставит вас на общую систему налогообложения. ОСН характеризуется самой высокой налоговой нагрузкой.

Чтобы ФНС не сделала за вас этот выбор, нужно подать уведомление о применении желаемой системы налогообложения. Сделать это можно одновременно с передачей документов на регистрацию ИП либо в течение 30 дней после.

В противном случае ближайший отчетный период, а на ОСН он равен 12 месяцам, для вас будут действовать следующие налоговые ставки и обязательства:

Общий режим налогообложения подразумевает:

- 20% налог на прибыль или 13% НДФЛ;

- 18% НДС с продажи услуг и товаров;

- налог на имущество.

Индивидуальному предпринимателю следует позаботиться о своей налоговой нагрузке и перейти на специальные режимы.

2. Единый налог на вмененный доход (ЕНВД ) привлекает фиксированной величиной налога, не зависящей от количества прибыли. Причем его не нужно самостоятельно рассчитывать - за вас это сделало государство, определив, или вменив вам некоторую потенциальную величину дохода. На размер данного налога влияет лишь физические показатели: численность наемного персонала, площадь торгового помещения, количество транспортных средств и т.д.

Однако данный режим не может быть применен в случае, если в официальной команде ИП числится более 100 сотрудников, и вид деятельности предпринимателя не подходит для ЕНВД. Полный список разрешенных к применению системы ЕНВД видов деятельности содержится в Налоговом кодексе РФ, ст. 346.26, п.2.

Полезно знать: При режиме ЕНВД имеется возможность уменьшить до 50% налога на величину уплаченных в текущем квартале страховых взносов за работников. Если ИП работает без сотрудников, то он может сократить размер единого налога до 100% , уменьшив его на величину уплаченного в текущем квартале фиксированного взноса в ПФР.

3. Патентная система налогообложения (ПСН ) имеет также свои преимущества. Например, в ней отсутствуют требования ежеквартальной уплаты налога и предоставления налоговой декларации. Все что нужно – это приобрести патент на нужный вид деятельности и на определенный период от 1 до 12 месяцев. Предприниматель на патентной системе больше не вздрагивает от мысли, что упустил срок подачи очередной декларации в налоговую. В дальнейшем он ведет лишь книгу учета доходов и расходов.

Данный режим приемлем для ИП со штатом сотрудников не более 15 человек и годовой прибылью не превышающую сумму в 60 млн. рублей.

Полезно знать: на ПСН можно перейти в любой момент налогового периода - патент будет действовать со дня его выдачи.

Подать заявку на получение патента нужно заблаговременно, . Налоговый орган выдаст патент спустя 10 дней с момента получения вашего заявления.

4. Упрощенная система налогообложения (УСН ) – сегодня является самой выгодной. Она представляет собой режим минимальных налогов и упрощенное ведение отчетности. Предприниматель может сам выбрать базу, с которой будет исчисляться налог: только с доходов (валовая выручка), либо с прибыли (доходы минус расходы). Декларация на режиме УСН подается один раз в год, а налог уплачивается авансовыми платежами за квартал, полугодие и год.

Предприниматель может перейти на УСН на этапе регистрации или в течение первых 30 дней с момента внесения его в ЕГРИП. Если этот момент упущен, то следующий шанс появится только в новом году.

5. Единый сельскохозяйственный налог (ЕСХН ) идентичен упрощенной системе налогообложения. Однако он доступен лишь предпринимателям, которые занимаются выращиванием, продажей, переработкой сельскохозяйственной продукции.

Внимание , нововведение! С 01.01.2017 право применять ЕСХН получили и предприниматели, оказывающие услуги производителям с/х продукции.

Стоит отметить, что законодательством так же предусмотрено совмещение нескольких систем налогообложения. Остановимся на УСН и более детально разберем ее преимущества.

Упрощенная система налогообложения для индивидуальных предпринимателей

Как говорилось выше, ИП на «упрощенке» меньше всего страдают от величины налогов и необходимости заниматься бухгалтерской отчетностью. Все, что нужно в данном случае, это вести книгу расходов и доходов.

УСН также избавляет ИП от исчисления и уплаты:

- НДС - остается лишь таможенный и НДС в рамках договоров доверительного управления и простого товарищества;

- НДФЛ за самого ИП;

- налога на имущество ;

- налога на землю ;

- транспортного налога , если эти три вида активов используются в интересах бизнеса ИП.

Также ИП, выбравшие объектом налогообложения валовую выручку (только доходы), получают право уменьшить до 100% свой налог на величину уплаченного в текущем периоде фиксированного платежа в ПФР.

Шаг №4. Расчетный счет для ИП

Открытие расчетного счета - не обязательное условие и остается на усмотрение самого ИП. Он может понадобиться в тех случаях, когда большинство или все поставщики и клиенты предпринимателя работают по безналичному расчету.

Как выбрать банк для расчетного счета ИП?

Чтобы определиться, в каком именно банке вы будете открывать счет, полезно прислушаться к следующим советам:

- Лучше всего, чтобы выбранный банк был расположен по месту вашего проживания.

- Функция «Банк-Клиент» должна стать одним из главных факторов при выборе банка . Ведь управление денежными средствами, поступлениями и отправкой платежных поручений через онлайн банкинг– очень удобная вещь. Сильно экономит ваше время на посещение банка и простои в очереди на обслуживание.

- Обратите внимание не только на стоимость открытия расчетного счета , но и его ежемесячного обслуживания , а также стоимость одного платежного поручения .

- Выбранный банк должен предоставить услугу по оформлению обычной пластиковой карты на физическое лицо, куда и будут поступать средства с открытого вами расчетного счета;

- Выбирайте банк с длинным операционным днем. Не очень удобно, когда ваш банк ограничивает ваши операции с расчетным счетом до 16:00.

Какие потребуются документы, чтобы открыть банковский расчетный счет?

У каждого банка существует собственный список требований. Однако в основном все они просят предоставить следующее:

- Заявление на открытие счета;

- оригинал паспорта;

- выписка или Лист записи ЕГРИП;

- карточка с образцами подписи ИП и его печати (заверяется нотариально либо сотрудником банка в присутствии предпринимателя);

- лицензии и патенты при их наличии;

- СНИЛС.

Ранее все индивидуальные предприниматели были обязаны в 5-дневный срок уведомить налоговую инспекцию об открытии расчетного счета.

Однако с апреля 2014 г. эту процедуру упразднили, чем существенно облегчили жизнь российским предпринимателям.

Так, на официальном сайте ИФНС России опубликована информация следующего содержания: 2 мая 2014 года вступил в силу Федеральный закон от 02.04.2014 № 52-ФЗ которым в статью 23 Налогового кодекса Российской Федерации внесены изменения, отменяющие обязанности налогоплательщиков – индивидуальных предпринимателей сообщать в налоговые органы об открытии (закрытии), счетов в банках.

Ксерокопия ЕГРИП для открытия расчетно счета ИП

Шаг №5. Онлайн касса для ИП в 2019 году: кто освобожден и кто обязан ее применять?

Порядок работы ИП с наличностью в последние два года является популярным объектом гос.контроля. Правительство и так и эдак стремится вывести из тени доходы предпринимателей, сделав их расчеты с населением полностью прозрачными.

Так, в последней редакции от 03.07.2018 г. 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» четко сказано, что с 1 июля 2018г перейти на применение онлайн касс обязаны следующие категории предпринимателей:

- ИП на общей и упрощенной системах налогообложения, оказывающие услуги по общественному питанию;

- ИП на ЕНВД и Патенте, работающие в сфере торговли и общепита и использующие наемный труд;

- ИП на любой системе налогообложения и вне зависимости от сферы деятельности, если они используют труд хотя бы 1 наемного работника.

То есть, уже сейчас осуществление ими наличных расчетов со своими клиентами в обязательном порядке должно проводиться через онлайн кассу.

Отсрочка до 01 июля 2018 года применения онлайн кассового аппарата дается следующим ИП :

- ИП оказывает услуги населению (кроме общепита и розницы). На смену чекам тогда приходят бланки строгой отчетности, товарные чеки, квитанции.

- ИП действует в любой сфере, но не имеет ни одного наемного работника. По требованию потребителя обязан выдать ему квитанцию или чек, который подтвердит факт сделки.

Перед истечением этого «льготного» адаптационного периода, заблаговременно (за 1-2 месяца) предпринимателям рекомендуется приобрести, зарегистрировать и отработать несколько тестовых операций через онлайн кассу.

Навсегда освобождаются от любого типа ККТ:

- ИП, ведущие свою деятельность в отдаленных и труднодоступных местностях;

- чей бизнес заключен в уходе и присмотре за детьми, больными, инвалидами, престарелыми;

- ИП, занимающиеся приемом стеклотары и вторичного сырья, но не металлолома;

- услуги носильщиков также можно оказывать без применения кассы.

Важно! Лица, которые ведут предпринимательскую деятельность без применения онлайн касс в тех сферах, где они обязательны, могут получить штраф от 10 000 рублей и выше.

Шаг №6. Изготовление печати ИП

Печать - это необязательный атрибут ИП, однако она может пригодиться при открытии банковского счета либо в процессе составления и подписания договоров, заключении сделок.

На сегодняшний день Правительство не определило жестких требований к содержанию дополнительных реквизитов на печатях организаций.

Приобрести печать можно в любой фирме, которая занимается непосредственно их изготовлением. При желании предприниматель может заказать простую печать либо на автоматической оснастке. Стоимость готового изделия - от 400 до 800 рублей. Вы можете сократить время и выбрать один из готовых образцов либо же заказать индивидуальное оформление.

Примеры печатей и штампов ИП

Законодательством не запрещается размещение на печатях дополнительной информации в виде логотипа, ИНН или ОРГН. Но на штампах запрещено размещение объектов государственной символики.

Важно! Печать ИП в налоговой инспекции и в других госорганах не требует регистрации.

5. Плюсы и минусы ИП. Обязанности и права, о которых важно знать ИП

После того, как вы получили на руки Лист записи ЕГРИП, можете смело приступать к началу и развитию своей предпринимательской деятельности.

Однако важно помнить об ограничениях.

Например, среди них встречается запрет на оптовую

и розничную

торговлю алкогольной продукцией. При желании открыть магазин, в котором среди товаров будут присутствовать спиртные напитки, следует зарегистрироваться в налоговой инспекции как юридическое лицо - ООО.

Игнорирование данного ограничения – самое распространенное нарушение среди индивидуальных предпринимателей. Но прежде, чем открывать свой бизнес, важно ознакомиться с полным списком всех запрещенных видов деятельности ИП. Этот перечень вы можете скачать ниже по ссылке:

Преимущества и недостатки ИП как формы бизнеса

Говорить о преимуществах и недостатках открытия компании в форме ИП можно много, так как хватает и тех и других. Однако достаточно рассмотреть хотя бы основные из них, чтобы составить уже какую-то картину об ИП.

Преимущества (+ ):

Преимущество 1-е. Упрощенный процесс регистрации

Зарегистрировать ИП под силу практически каждому. То есть не требуется прибегать к помощи независимых экспертов. Человек, который хоть однажды сталкивался с оформлением какого-либо вида документации, потратит на данную процедуру максимум 1,5 часа времени. Тем более нет надобности в личном взаимодействии с налоговой - документы на регистрацию можно отправить почтой или электронно.

Преимущество 2-е. Относительно невысокие штрафные санкции и трёхлетний иммунитет от налоговых проверок

Коммерческая деятельность ИП подпадает под контрольные и надзорные меры различных органов, однако в первые три года никто не имеет право «трогать» предпринимателя проверками.

Если предприниматель аккуратно и добросовестно вел свою деятельность, то и спустя этот срок к нему не нагрянут налоговые инспекторы и Роспотребнадзор.

То есть, чтобы все было гладко, ИП следует заботиться о соблюдении санитарных норм, своевременной подаче деклараций о налогах в ИФНС и сведений в ПФР и ФСС.

Но даже если случилось так, что начинающий бизнесмен допустил административное нарушение, то штрафные санкции в среднем в 10 раз меньше тех, которые назначаются юридическим лицам за аналогичные проступки. Впрочем, об этом можно говорить достаточно долго. В любом случае, индивидуальное предпринимательство по праву возглавляет список самых «щадящих» форм коммерческой деятельности.

Преимущество 3-е. Высокий уровень гибкости в работе

Данная организационно-правовая форма предоставляет возможность свободного владения и распоряжения всей выручкой от предпринимательской деятельности. Исходя из этого, вы в полной мере «сами себе хозяин» и можете делать с выручкой все, что захотите сразу же после ее получения. Для сравнения, у ООО такой возможности нет.

Об этом уже говорилось выше, но все же следует упомянуть в списке преимуществ возможность работы индивидуального предпринимателя без наличия печати. В случае заключения коммерческих и даже трудовых договоров Вам достаточно поставить свою подпись с указанием «Б. П.», что означает «без печати».

Нет острой необходимости открывать расчетный счет в банке, можно работать только с наличными денежными средствами.

ИП гораздо проще открыть новую точку в другом городе и даже регионе. В случае применения ПСН предприниматель лишь купит патент в осваиваемом регионе. При ЕНВД - встанет на учет в местный налоговый орган. Для сравнения: ООО в этом случае понадобится зарегистрировать филиал или обособленное подразделение с кучей сопорвождающей волокиты.

Недостатки (− ):

Недостаток 1-й. Уровень ответственности по обязательствам

Обратите особое внимание! Согласно законодательству РФ в качестве обеспечения по долговым обязательствам у индивидуального предпринимателя служит все принадлежащие ему имущество.

Что это означает? Представим ситуацию, что ИП не справился со своими обязанностями и накопил определенное количество долгов. В этот момент кредиторы имеют полное право в судебном порядке отобрать у индивидуального предпринимателя: банковские депозиты, автомобиль, любые материальные ценности, недвижимость, не относящуюся к единственному жилью.

Среди основных обязанностей ИП существует оплата страховых взносов в Пенсионный фонд. При этом во внимание не берется тот факт, что предприниматель не получил прибыль или сработал в убыток. Также уплата фиксированного платежа в ПФР обязательна, если ИП не вел деятельность вообще и даже в связи с нетрудоспособностью.

Так, например за 2017 год каждому индивидуальному предпринимателю нужно было оплатить 27 990 рублей обязательных страховых взносов.

В 2018 году сумма фиксированного платежа на «будущую пенсию» составит уже 32 385 руб. в год и то при условии, что выручка за 12 мес не превысила 300 000 руб. Иначе придется доплатить Пенсионному фонду еще 1% от суммы превышения этого лимита.

Например, доход ИП Сидорова за 2018 год составил 1 000 000 рублей. До 31 декабря 2018 года он должен уплатить в ПФР фиксированный взнос 32 385 руб. А так как его выручка превысила 300 000 руб, то он дополнительно отдаст Пенсионному фонду 1% от сверхлимитной суммы: (1 000 000 - 300 000)*1%=70 000 руб.

Итого ИП Смирнов пополнил Фонд на 102 385 рублей.

Недостаток 2-й. "Организация, не имеющая названия" или ваше ФИО у всех на виду

Законодательством РФ не предусматривается собственного названия индивидуального предпринимательства. Вашим наименованием во всех документах будут служить ваши Фамилия, Имя, Отчество.

Например: сокращенное наименование ИП Пупкин Ф.М. Полное наименование: Индивидуальный предприниматель Пупкин Фирдаус Магометкадырович

Так, в сравнении, юридические лица имеют право на индивидуальное название.

Например: Общество с ограниченной ответственностью «Мегаполис» или ООО «Мегаполис».

Недостаток 3-й. Имиджевые нюансы

По непонятным причинам на практике не все компании имеют желание сотрудничать с индивидуальными предпринимателями, опасаясь каких-то туманных репутационных рисков. Тем не менее тактика ведения коммерческой деятельности ИП не уступает принципам ООО, а мера ответственности предпринимателя несоизмеримо выше.

Для тех, кто вступает в ряды бизнесменов впервые, эксперты все же рекомендуют открыть ИП.

После того, как все этапы оформления индивидуального предпринимательства были пройдены, нужно внимательно изучить свои права и обязанности, во избежание неприятностей. Для этого скачайте документ, где указаны все права и обязанности индивидуального предпринимателя.

6. Став ИП, запустите бизнес и разбогатейте

К сожалению, далеко не все те бизнесмены, которые успешно зарегистрировались в качестве ИП, достигают финансового успеха. Самый сложный этап развития бизнеса - первоначальный, на нем случается большая часть неудач.

Не спешите отказываться от идеи стать бизнесменом после первых трудностей. Если ваша идея не принесла успеха, попробуйте учесть ваши промахи и запустить бизнес заново. Ошибки - самая ценная часть опыта. Рано или поздно, если быть настойчивым, вы обязательно достигнете высот. Мотивируйте себя большими целями и обязательно читайте книги, написанные богатыми, успешными людьми.

7. Заключение

Новоявленному предпринимателю следует позаботиться о получении информационного письма из Федеральной службы государственной статистики Росстат .

Что же касается регистрации в Пенсионном фонде (ПФР ) и Фонде социального страхования (ФСС ), то в этом случае даже не требуется Вашего участия. Уведомление о постановке на учет и прочая информация от подразделений госорганов будет приходить на Ваш адрес прописки или временной регистрации.

Предпринимателям с упрощенной системой налогообложения величина общей суммы налогов снижается на величину взносов, требуемых ПФР. При этом не важно платите ли вы налог на доходы либо на доходы минус расходы.

Подведя черту под вышесказанным можно прийти к выводу: открытие ИП своими силами требует не только сбора необходимых документов, но еще и обдумывания и принятия некоторых решений. Весь этот процесс, даже с учетом покупки и регистрации онлайн кассы, занимает примерно 1 месяц .

Однако описанная инструкция может упростить процесс и свести его к нескольким дням. Тем более что в Интернете сегодня можно собрать все необходимые документы, сидя на диване и пользуясь виртуальными сервисами. Читайте также « » , что проще: купить оффшор или зарегистрировать его и т.д.

Надеемся, что в этой статье мы достаточно подробно рассмотрели вопрос регистрация ИП. Мы постарались дать вам понятную пошаговую инструкцию как открыть ИП и ответить на ваши вопросы, что нужно сделать и какие документы собрать. Если у Вас возникли дополнительные вопросы, задавайте их в комментариях после статьи.

Что можно сделать прямо сейчас:

- Изучите нашу пошаговую инструкцию о регистрации ИП

- Подготовьте и подайте заявление о регистрации ИП

- Скачайте бесплатную книгу о 10 главных секретах богатых людей , которая позволит стать действительно успешным и богатым бизнесменом

И так, мои дорогие читатели, мы подошли к такому долгожданному и сложному вопросу «Создание Индивидуального Предпринимателя» . Тема не очень сложная, но рутинная, однообразная и необходимая всем начинающим Индивидуальным Предпринимателям . Третья глава получилась очень объемная и насыщенная информацией, и традиционно будет разбита на несколько частей. Актуальность представленных данных 2010 — 2012 год.

Создание ИП за пять дней, пошаговая инструкция

- Индивидуальный Предприниматель

- Налогообложение (УСН)

- Процедура регистрации бизнеса

- Кредит (требования к заемщикам)

- Аренда помещений для ИП

- Урегулирование вопросов с местной Администрацией

- Как найти поставщика

- Кассовое оборудование (услуги ЦТО)

- Маркетинговая стратегия

- «Мы открылись!»

- Анализ риска

- Преимущество проекта

- Выдача лицензий

1. Индивидуальный предприниматель

(Федеральный закон от 8. 08. 2001 г. № 129 – ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».)

В качестве справки:

Предпринимательская деятельность граждан, осуществляемая без образования юридического лица, регулируется в основном теми же правилами и нормами Гражданского кодекса РФ, что и хозяйственная деятельность юридических лиц. Физические лица, так же как и организации, вправе заниматься любыми видами предпринимательской деятельности, не запрещенными законом, и совершать от своего имени любые разрешенные законом сделки, использовать наемный труд.

Индивидуальный предприниматель – физическое лицо, зарегистрированное в установленном порядке и осуществляющее предпринимательскую деятельность без образования юридического лица. Таким образом, предприниматель – этот тот же гражданин, но который занимается приносящей прибыль деятельностью, действует от своего имени, на свой страх и риск и под свою ответственность. Предприниматель имеет те же права и несет те же обязанности, что и любой другой гражданин, но к этому комплексу прав и обязанностей прибавляются еще и другие, которые непосредственно связаны с осуществлением предпринимательской деятельности (обязанность зарегистрировать свой бизнес, оплатит налоги и т.д.). Индивидуальными предпринимателями могут быть не все лица, закон ограничил таких лиц определенными рамками.

Итак, предпринимателями могут быть:

— совершеннолетние граждане РФ (достигшие 18 лет), дееспособность которых не ограничена судом;

Отличительные особенности от других организационно – правовых форм собственности:

- относительная простая и короткая процедура регистрации;

- отсутствие Уставного Капитала;

- не требуется юридический адрес (государственная регистрация ИП осуществляется по месту постоянного жительства);

- не обязаны (но имеют право) открывать расчетные счета в банках;

- упрощенная форма учета хозяйственных операций и освобождение от ряда налогов, которыми облагаются юридические лица.

Несмотря на внешнюю простоту организации и оформления предпринимательской деятельности без образования юридического лица, индивидуальный предприниматель является полномочным субъектом хозяйствования . Он вправе заключать с другими юридическими и физическими лицами договоры гражданско-правового характера, т.е. выступать в качестве не только исполнителя, но и заказчика работ и услуг.

В отличие от физических лиц, не занимающихся предпринимательской деятельностью, ответственность индивидуальных предпринимателей по принятым обязательствам наступает независимо от их вины. Как и юридические лица, они освобождаются от ответственности только в том случае, если неисполнение обязательств имело место под воздействием непреодолимой силы (форс – мажорных обстоятельств), к которым не относятся нарушения обязательств другими субъектами хозяйствования, недостаток финансовых или материальных ресурсов.

В этом смысле учредители ЗАО или ООО находятся в гораздо более благоприятных условиях. Учредители несут имущественную ответственность по обязательствам общества только в пределах взносов в уставной капитал, тогда как предприниматель без образования юридического лица отвечает по обязательствам всем принадлежащим ему имуществом.

2. Налогообложение

СПРАВКА:

ИФНС – Инспекция Федеральной налоговой службы

ОКВЭД – это Общероссийский Классификатор Видов Экономической Деятельности.

УСН – Упрощенная система налогообложения.

ЕСН – Единый социальный налог

ЕНВД – Единый налог на вменённый доход

НДФЛ – Налог на доходы физических лиц

НДС – Налог на добавленную стоимость

ПФР – Пенсионный Фонд России.

ФСС – Фонд Социального Страхования.

ФОМС или ФФОМС – Федеральный Фонд Обязательного Медицинского Страхования.

ТФОМС – Территориальный Фонд Обязательного Медицинского Страхования.

ТОФСГС – Территориальный орган Федеральной службы государственной статистики.

C 01.01.2003 г. вступила в силу новая глава 26.2 НК «Упрощенная система налогообложения».

В соответствии с этим законом ИП будут платить следующие налоги:

- 6% от валового дохода или 15% от разницы между валовым доходом и расходами;

- страховые взносы на обязательное пенсионное страхование;

- ЕСН с заработной платы наемных работников.

ИП вправе сам выбрать налогооблагаемую базу.

Здесь приведена схема действий для индивидуальных предпринимателей на упрощенной системе налогообложения (УСН) без работников. Сроки оплаты налогов и фиксированных платежей, а также подачи налоговой и всей остальной отчетности Вы можете посмотреть в налоговом календаре, который можно посмотреть на официальном сайте налоговой службы.

Большой плюс в налогообложении ИП на УСН – процентная ставка по налогам (6% или 15%, в зависимости от того какой вид упрощенки Вы выбрали) вместо 13 % НДФЛ. То есть сумма, оставшаяся у Вас после оплаты 6% (или 15%) дополнительным 13 % налогом не облагается.

Второй большой плюс для ИП на УСН – отчисления во внебюджетные фонды. В 2011 году серьезно увеличивается налоговая нагрузка на организации и предпринимателей на заработную плату (которую они выплачивают своим сотрудникам) – теперь она составит 34 %. Предположим, Вы работаете в организации и получаете «белую» зарплату 30 000 рублей.

Что должен заплатить предприниматель, давайте сравним:

- 26100 руб. – Вы получаете на руки;

- 3900 руб. – организация перечисляет за Вас в качестве налога на доходы физических лиц (НДФЛ 13 %);

- 7800 руб. (в ПФ – 26 %);

- 630 руб. (в ФФОМС – 2,1 %);

- 900 руб. (в ТФОМС – 3 %);

- 870 руб. (в ФСС – 2,9 %).

Таким образом, при получении на руки 26100 руб. в месяц на налоги уходит 14100 руб. За год получается 169200 рублей. А у ИП на УСН 6% (без работников = 4330 руб.).

Те же 30000 в месяц:

- 28200 руб. – это уже «чистый» доход (с него раз в квартал нужно заплатить 6 %);

- 900 руб. – налог УСН (те самые 6 %, указанные в предыдущем пункте, уменьшенные на 50% (льгота предпринимателей);

- 1125,8 руб. (в ПФ – 26 %);

- 90,93 руб. (в ФФОМС – 2,1 %);

- 129,9 руб. (в ТФОМС – 3 %);

- 0 руб. (в ФСС – не обязательно).

Таким образом, при получении «чистого» дохода 28200 руб. в месяц на налоги уходит 2246,63. За год получается 26959,56 рублей. В данном расчете налогов у ИП и наемного работника «чистый» доход получился различным (28200 – 26100 = 2100 руб.), т.е. у предпринимателя «чистый» ежемесячный доход на 2100 руб. больше, за год это составит 25200 руб. Полная разница в «чистом» доходе между наемным работником и индивидуальным предпринимателем составит 167440,44 руб. в год.

Теперь стало еще выгоднее не нанимать сотрудников, а заключать, вместо этого, договора с другими ИП!

В качестве справки: